香港公司审计所需资料

香港公司审计年结日

年结日一般由企业视经营时间自由选取,一般会计期间(帐期)为12个月,但第一个会计期间可长达18个月。

通常企业选取的年结截止日为3月31日、12月31日。一般情况下,香港公司的帐务处理必须依照香港会计师公会规定的财务报告准则处理。

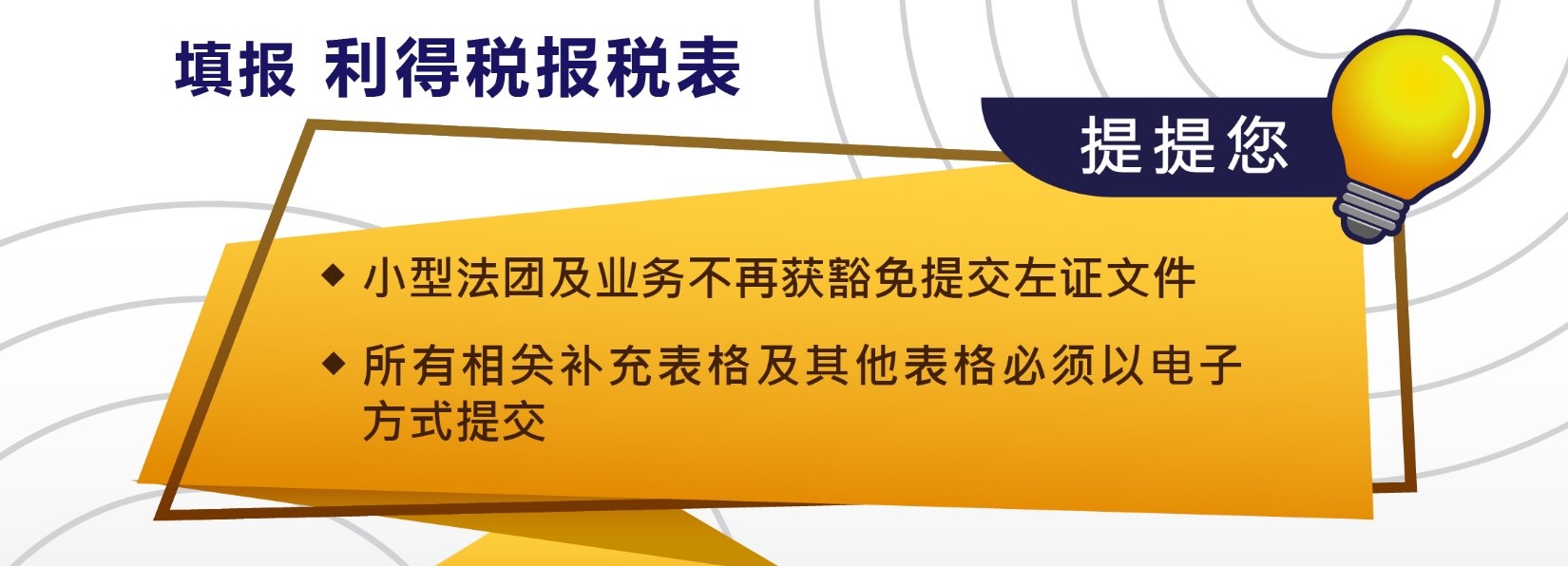

递交香港税局报税及银行等融资机构

其他商业用途

企业股东内部用

企业存档

凡在香港经营业务人士,必须就其收入及开支以中文或英文保存适当的纪录,以便确定其应评税利润。法例规定必须就各项业务事务历史记录指定的详细数据。业务纪录须自交易完结后,保存至少7年。任何人士如没有保存足够纪录,可被罚款最高达$100,000

●

●